Lors de la vie d’une entreprise, des plus-values (PV) peuvent être générées à l’occasion de la cession d’éléments d’actif et le contexte actuel de prix de vente élevé peut changer votre situation et votre raisonnement habituel.

La vente de matériel, de bâtiment, l’échange d’un immeuble, l’indemnisation d’une immobilisation détruite, l’apport en société et la transmission de l’entreprise sont des exemples de faits générateurs de PV.

LE CALCUL

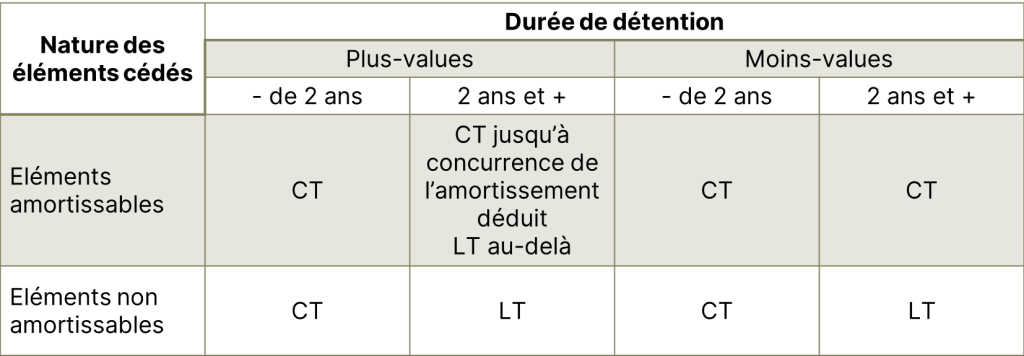

Les PV correspondent à la différence entre la valeur de cession et la valeur nette comptable. La distinction entre PV court terme (CT) et long terme (LT) dépend de la durée de détention du bien, mais aussi de la nature du bien, amortissable ou non (voir tableau). Une part importante de la PV, qualifiée de PV CT, s’ajoute au résultat de l’exercice sur lequel la cession est réalisée. Elle est soumise au barème IRPP et entre dans l’assiette des cotisations sociales des exploitants, alors que la partie LT est taxée au taux fixe de 12,8 % d’impôt et 17,2 % de prélèvements sociaux.

Dans le cadre d’une cession de parts de société, une PV professionnelle est également constatée entre sa valeur d’acquisition et sa valeur de cession. Une réévaluation de la part sociale est réalisée en combinant plusieurs méthodes (patrimoniale, économique…). La PV est taxée au taux de 12,8 % d’impôt + 17,2 % de prélèvements sociaux.

UNE EXONÉRATION POSSIBLE

Le régime d’exonération général prévoit une exonération totale ou partielle des PV professionnelles pour les entrepreneurs individuels et les sociétés de personnes relevant de l’impôt sur le revenu remplissant les conditions suivantes :

- l’activité doit avoir été exercée pendant au moins cinq ans ;

- l’exonération concerne les biens appartenant à l’actif immobilisé de l’entreprise et affectés à l’exercice de l’activité professionnelle ;

- les terrains à bâtir ne peuvent cependant bénéficier d’aucune exonération ;

- l’exonération des PV est subordonnée au respect de limites en termes de chiffre d’affaires hors taxes réalisé par l’entreprise.

Ainsi, pour les exploitants agricoles, si la moyenne des recettes HT réalisées au cours des deux exercices comptables (ramenées le cas échéant à 12 mois) précédant celui au cours duquel est réalisée la PV est :

- inférieure à 250 000€ HT : l’exonération est totale,

- comprise entre 250 000 et 350 000€ HT : l’exonération est partielle,

- supérieure à 350 000€ HT : l’imposition est totale.

Cette exonération vise aussi bien l’impôt que les cotisations sociales et les contributions sociales (CSG CRDS).

QUELLES RÉPERCUTIONS SUR VOTRE FISCALITÉ ?

Depuis 2021, les produits agricoles enregistrent des augmentations de prix significatifs. En moyenne, les chiffres d’affaires s’accroissent de 30 %. Par exemple, un exploitant, installé de plus de 5 ans, qui dégageait un chiffre d’affaires moyen de 240 000 €, était totalement exonéré sur les plus-values constatées. Maintenant, si son chiffre d’affaires moyen atteint 310 000 €, 60 % des plus-values seront taxées.

Par ailleurs, la progression des chiffres d’affaires peut se traduire par le franchissement des seuils des régimes fiscaux (réel simplifié ou réel normal) avec toutes les conséquences qui en découlent, notamment sur le taux de décote pour le calcul de la valeur des stocks.

| Moyenne des recettes HT mesurée sur 2019, 2020 et 2021 | Régime applicable pour 2022 |

|---|---|

| Ne dépassant pas 85 800 € | Micro-BA – Option possible pour le réel simplifié ou le réel normal |

| Comprise entre 85 800 € et 365 000 € | Réel simplifié – Option possible pour le réel normal |

| Supérieure à 365 000 € | Réel normal |

EN CONCLUSION

Il est donc impératif de suivre régulièrement la moyenne de votre chiffre d’affaires pour optimiser les cessions soit des biens professionnels, soit des parts sociales et un éventuel changement de régime fiscal. Vos stratégies de stockage et de commercialisation de vos cultures sont des paramètres importants qui agissent sur le niveau moyen de votre chiffre d’affaires. N’hésitez pas à contacter votre conseiller et/ou votre comptable pour anticiper les conséquences liées aux évolutions de votre chiffre d’affaires, ceci afin de trouver d’éventuelles solutions d’écrêtement pour vos prélèvements fiscaux et sociaux.

Source : AS CEFIGAM